Другие новости по теме:

Комментарии (0) Управление капиталом

Внутридневные операции на спот — рынке Форекс, пожалуй, самые доходные (в пересчете на единицу времени), но и самые рискованные. Поэтому здесь необходимо очень внимательно проводить комплексный анализ рынка, включающий в себя как все основные методы и подходы анализа, рассмотренного в предыдущих разделах, так и правильный выбор временного интервала, на котором проводится исследование. При этом предложенная А.Элдером /68/ система «тройной экран» как нельзя лучше подходит для тестирования рынка на внутридневных операциях. Рекомендую использовать следующие временные периоды для формирования бара: 300 минут, 60 минут и 10 минут. Выбор шкалы 300 минут обусловлен тем, что она двумя барами покрывает каждую региональную сессию торгов, что делает ее наиболее информативной в долгосрочных прогнозах, эффективных в плане руководства к действию. Временная шкала 60 минут является чаще всего востребованной на «коротких деньгах» рынка Форекс и тем самым она является самой удобной шкалой тестирования «психологии толпы» и базисным рабочим интервалом. Краткосрочная тенденция определяется на шкале 10 минут. Практика показывает, что более короткие периоды (1 минута или даже 5 минут) можно эффективно использовать только для входа в рынок или выхода из него, но на таких сверхкоротких периодах (если использовать их как основной рабочий интервал) очень сложно получать прибыль более 20 пипсов.

Таким образом, первая развертка 300 минут (на последующих рисунках она крайняя справа) показывает долгосрочную тенденцию. Ее рекомендую использовать в основном как подтверждающий индикатор. Базисный рабочий период — 60 минут. На основе проведенного технического анализа состояния рынка именно на этой шкале делаются прогнозы — руководства к действию. После того, как вы решили войти в рынок в том или ином направлении, оцените по этой шкале примерный план ваших дальнейших действий (время пребывания в рынке, величину ожидаемой прибыли, уровень постановки приказа стоп — лосса (см. раздел 1.9.1)). После этого обращайтесь к третьей развертке — 10 минут, которая определяет не только момент благоприятного входа в рынок, но и первая будет сигнализировать Вам в случае неблагоприятного (для Вас) развития событий. Итак, в качестве примера проведения комплексного технического анализа используем курс USD/CHF на 24.09.98г. на 7:00 Чикагского времени (см. рис 60 — рис.70). Анализ обычно проводится в нескольких плоскостях: выявление направления и силы тренда, показания осцилляторов, дополнительный анализ.

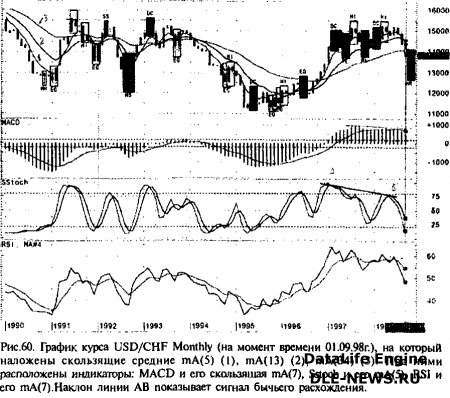

Прежде всего необходимо изучить рынок в долгосрочной перспективе ( на основе месячных, недельных и дневных графиках). Это позволит вам иметь представление об общей динамике тренда, его силе и границах действия, возможных прорывах курсом валюты сформированных уровней сопротивления или поддержки. Конечно, эти знания ни в коем случае не являются руководством к действию на внутри дневном рынке, а используются исключительно как справочный материал (в ранге подтверждающего индикатора), тем не менее важный. На рис.60 представлен месячный график зависимости курса валюты USD/CHF от времени. Видно, что с июля 1997г. по июль 1998г. сформировалась поворотная модель «двойная вершина». Значение курса 1.5500 оказалось непреодолимым уровнем сопротивления, отразившись от которого цена пошла вниз. Скользящая средняя с периодом 5 (гпА(5)) пересекла скользящую среднюю гпА(13) сверху вниз, что свидетельствует об ускорении тренда вниз. Формирующийся бар пытается пробить длиннопериодную скользящую среднюю гпА(34). Если к 01.10.98г. цена закрытия этого бара окажется ниже кривой гпА(34), то по признакам ТД квалификатора прорыва второго рода (см. раздел 1.1.4) прорыв можно считать истинным. Оценка величины ценового проектора подсказывает нам, что курс может опуститься до уровня 1.3000, который, как видно, является сильной линией поддержки. С другой стороны, мы видим четко сходящийся треугольник. Вход в него был сверху, но конец его смотрит вверх, поэтому однозначно предположить о направлении выхода курса из треугольника нельзя, однако можно заметить, что выход будет вялым и противоречивым (цена находится в последней трети треугольника). Вероятно, выход будет все-таки вниз, но курс уйдет недалеко от основания выделенного треугольника. Исследование методами циклического анализа позволяет предположить, что через 1 — 3 бара будет сформирован промежуточный минимум с ценой около 1.2500. Изучение конвергенции — дивергенции скользящих средних (MACD) свидетельствует о том, что тенденция вверх начала вьщыхаться с июля 1997г., а с апреля 1998г. четко видно бычье расхождение. На двух последних барах столбики гистограммы MACD находятся под своей скользящей средней, сигнализируя об усилении медвежьих настроений на рынке. Осцилляторы sstoch и RSI давно уже находятся в области умеренной перекупленности, причем оба эти осциллятора также показывают бычье расхождение. Sstoch за пять баров до сегодняшнего бара начал показывать разворот, а четыре бара назад он пересек свою скользящую среднюю сверху вниз, тем самым усилив разворотный сигнал (подтверждением этому стало то, что сформировалась фигура типа «неудавшийся размах» — максимум не поднялся выше предыдущего, а предьщущий минимум оказался ниже предшествующего). Однако сегодняшнее значение стохастика ниже 25 и его большая удаленность от своей скользящей средней говорит о том, что скоро наступит консолидация или откат. Сигналы RSI уже около года находятся в зоне умеренной перекупленности, причем каждый последующий максимум располагается ниже предыдущего. Скользящая средняя RSI в зоне перекупленности располагалась последние месяцы горизонтально, тем самым не поддерживая больше бычий тренд. Наконец, в июле 1998г. RSI пересекает свою скользящую среднюю сверху вниз и быстро от нее удаляется, показывая растущую динамику ниспадающей тенденции.

На рис.60 представлен месячный график зависимости курса валюты USD/CHF от времени. Видно, что с июля 1997г. по июль 1998г. сформировалась поворотная модель «двойная вершина». Значение курса 1.5500 оказалось непреодолимым уровнем сопротивления, отразившись от которого цена пошла вниз. Скользящая средняя с периодом 5 (гпА(5)) пересекла скользящую среднюю гпА(13) сверху вниз, что свидетельствует об ускорении тренда вниз. Формирующийся бар пытается пробить длиннопериодную скользящую среднюю гпА(34). Если к 01.10.98г. цена закрытия этого бара окажется ниже кривой гпА(34), то по признакам ТД квалификатора прорыва второго рода (см. раздел 1.1.4) прорыв можно считать истинным. Оценка величины ценового проектора подсказывает нам, что курс может опуститься до уровня 1.3000, который, как видно, является сильной линией поддержки. С другой стороны, мы видим четко сходящийся треугольник. Вход в него был сверху, но конец его смотрит вверх, поэтому однозначно предположить о направлении выхода курса из треугольника нельзя, однако можно заметить, что выход будет вялым и противоречивым (цена находится в последней трети треугольника). Вероятно, выход будет все-таки вниз, но курс уйдет недалеко от основания выделенного треугольника. Исследование методами циклического анализа позволяет предположить, что через 1 — 3 бара будет сформирован промежуточный минимум с ценой около 1.2500. Изучение конвергенции — дивергенции скользящих средних (MACD) свидетельствует о том, что тенденция вверх начала вьщыхаться с июля 1997г., а с апреля 1998г. четко видно бычье расхождение. На двух последних барах столбики гистограммы MACD находятся под своей скользящей средней, сигнализируя об усилении медвежьих настроений на рынке. Осцилляторы sstoch и RSI давно уже находятся в области умеренной перекупленности, причем оба эти осциллятора также показывают бычье расхождение. Sstoch за пять баров до сегодняшнего бара начал показывать разворот, а четыре бара назад он пересек свою скользящую среднюю сверху вниз, тем самым усилив разворотный сигнал (подтверждением этому стало то, что сформировалась фигура типа «неудавшийся размах» — максимум не поднялся выше предыдущего, а предьщущий минимум оказался ниже предшествующего). Однако сегодняшнее значение стохастика ниже 25 и его большая удаленность от своей скользящей средней говорит о том, что скоро наступит консолидация или откат. Сигналы RSI уже около года находятся в зоне умеренной перекупленности, причем каждый последующий максимум располагается ниже предыдущего. Скользящая средняя RSI в зоне перекупленности располагалась последние месяцы горизонтально, тем самым не поддерживая больше бычий тренд. Наконец, в июле 1998г. RSI пересекает свою скользящую среднюю сверху вниз и быстро от нее удаляется, показывая растущую динамику ниспадающей тенденции.

Анализ японских свечей (предпоследняя свеча показала слабую силу бычьего тренда, последняя свеча формируется черной) подтверждает нарастание медвежьего тренда.